投資信託の基礎知識

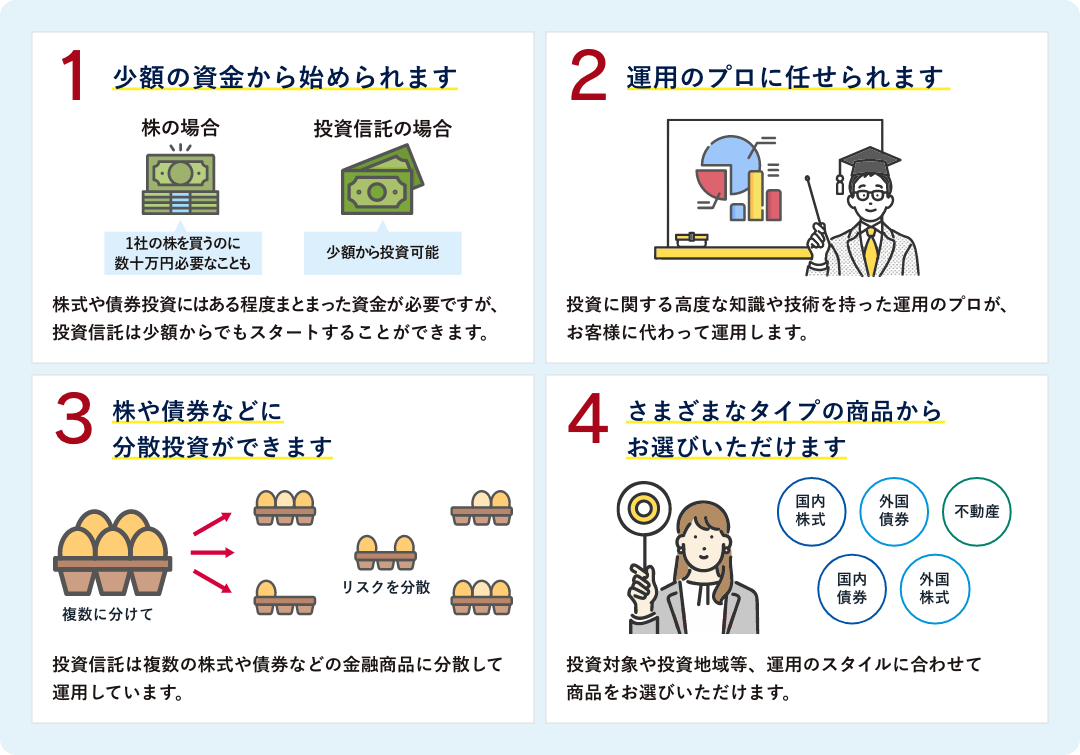

投資信託は、多くのお客様からお預りしたお金をまとめて、専門家が複数の株式や債券、REITなどの有価証券などで運用し、その運用成果に応じてお客様の損益が変動する金融商品です。

その特長から、一般的に株式よりもリスク分散ができ、投資の経験が少ない方でも始めやすいといわれています。

投資信託の魅力をご紹介

もっとくわしく知りたい方はこちら

投資信託の仕組み

お客様からお預りした資産は「信託財産」として信託銀行によって管理されています。信託銀行は、「信託財産」を自社の財産とは区分して保管・管理していますので、信託銀行およびその他の関係会社が破綻しても、お預りした資産には影響はおよびません。

株式投資との違い

株式投資とは、株式会社が発行する株式を購入して会社の株主となり、配当金や株の値上がり益などの利益を狙う投資方法です。

専門家がお客様に代わって運用を行う投資信託とは違い、お客様ご自身で株価をチェックしたり、会社の経営情報を収集したりしながら投資する必要があります。

また、複数の企業等に分散投資する投資信託とは異なり、投資先の企業が倒産すると価値がゼロになってしまうリスクがあるのも、株式の特徴の一つです。

投資信託についてもっとくわしく知りたい方は、こちらをご覧ください。

京信で始めるメリット

投資信託ご購入までの流れ

投資信託のお取引には「投資信託口座」の開設が必要です。

ご用意いただくもの

ご本人確認資料

(運転免許証、マイナンバーカードなど)

普通預金のお届出印とお通帳等の口座番号がわかるもの

マイナンバーを確認できる書類

(マイナンバーカードなど)

- 既に当金庫にマイナンバーを提出済の場合は不要です

ご来店不要で投資信託口座やNISA口座が開設できます!

または、お取引店舗にてお申込ください。

購入するファンドを決めましょう。

ファンドの探し方

ご自身の運用方針を

確認しましょう

- 予算・運用期間・損益額の目安・リスク許容度

- 投資方法(一括・積立)等

運用方針に合ったファンドを

見つけましょう

- 投資資産(株式・債券等)

- 投資地域(国内・海外等)

- 投資分類(アクティブ・インデックス)等

お申込方法

京信投信インターネットサービスまたはお取引店舗

具体的なお取引までの流れについてはこちらをご確認ください

NISA

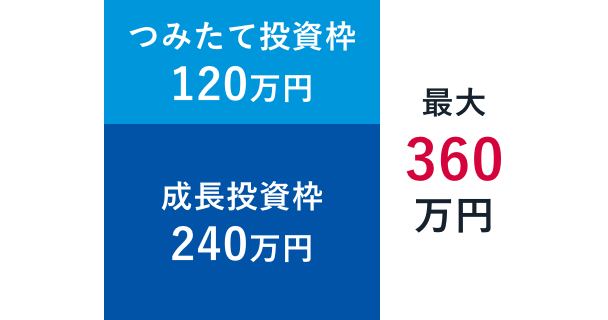

NISAは、個人投資家のための少額投資非課税制度の愛称です。日本にお住まいで、利用を希望する年の1月1日現在で18歳以上の方なら誰でも利用できる制度です。

NISA口座を開設して株式投資信託等を購入すると、「譲渡(売却)益」と「普通分配金」にかかる税金が非課税となります。

NISAの主なポイント

NISAの概要

| つみたて投資枠 |

成長投資枠 | |

|---|---|---|

| 対象年齢 | 18歳以上 | 18歳以上 |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有期間 | 無期限 | 無期限 |

| 非課税保有限度額 (総枠) |

1,800万円

|

|

| 1,200万円(内数) | ||

| 口座開設期間 | 恒久 | 恒久 |

| 投資対象商品 | 長期の積立・分散投資に適した 一定の投資信託 (金融庁の基準を満たした投資信託に限定) |

上場株式・投資信託等 (①整理・監理銘柄 ②信託期間20年未満、毎月分配型の投資信託およびデリバティブ取引を用いた一定の投資信託等を除外) |

NISAについてもっとくわしく

知りたい方はこちら

積立投資(定時定額購入取引)

コツコツじっくり資産形成や

投資をしたい方に!

積立投資は毎月決まった金額で自動的に投資信託を買い付けする運用方法です。

1万円から千円単位で

始められます

投信インターネットサービスなら

1,000円から

初めての方でも無理なく投資を始めていただくことができます。

タイミングに

悩まず

購入できます

毎月決まった日に決まった金額が自動的に預金口座から引き落としとなりますので、つどご来店などのお手間もかかりません。

時間の分散で

リスクを軽減

毎月購入することで購入時期の分散を図ることができ、投資リスクを軽減することができます。

もっとくわしく知りたい方はこちら

投資信託に関するQ&A

Q 投資信託とは何ですか?

多くのお客様からお預かりしたお金をまとめて、専門家が複数の株式や債券、REITなどの有価証券などで運用し、その運用成果に応じてお客様の損益が変動する金融商品です。

くわしくは「投資信託の基礎知識」をご覧ください。

Q 投資信託の口座を開設するには、どのような手続をすればよいのでしょうか?

店頭またはインターネットより申込ください。

くわしくは「投資信託お取引までの流れ」をご覧ください。

Q 投資信託を購入するにあたって注意する点はありますか?

投資信託は元本が保証されていません。最新の投資信託説明書(交付目論見書)等をよくお読みいただき、商品内容・リスク等を十分ご理解されたうえでご購入ください。

ご不安な点や、ご不明な点がございましたらお気軽にご相談ください。

-

店舗で相談する

店舗・ATMのご案内

-

お好きな場所から、土曜日でも

オンライン相談サービス

「リモートLPA」

Q 投資信託のリスクとは何ですか?

投資信託のリスクとは危険を表す言葉ではなく、「価額のブレ」のことを指します。

また、「価格変動リスク」「信用リスク」等、基準価額の変動要因を表す場合もあります。

くわしくは、「投資信託のリスク」をご覧ください。

Q 注文を取り消しすることや、クーリングオフは可能でしょうか?

注文の取り消しはできません。また、投資信託にはクーリングオフの適用はありません。

- 投資信託の特長と仕組み

- 投資信託のリスク

- 投資信託の費用と税金について

- 投資信託の収益分配金について

- 投資信託お取引までの流れ

- NISA

- 積立投資(定時定額購入取引)

- みんなの意識調査

- お手元に届く書類

- 投資信託と上手に付き合うコツ

投資信託にかかる手数料等および税金、リスク、ご注意点について

〈投資信託にかかる手数料等及び税金、リスクについて〉

- 投資信託のご購入時には、お申込手数料(申込口数、金額に応じ、基準価額に対し最大3.3%<税込>)が必要です。また、換金時には、信託財産留保額(換金時の基準価額に対し最大0.5%)が必要です。保有期間中は信託報酬(信託財産の純資産総額に対し最大年率2.42%<税込>)及び監査費用、その他費用等が信託財産から支払われます。ファンドごとに異なりますので、詳細は「投資信託説明書(交付目論見書)」等によりご確認ください。なお、手数料等の合計額については、お申込金額、保有期間、運用状況等に応じて異なりますので、表示することはできません。

- 投資信託にかかる税金について、個人のお客様の場合、収益分配時の普通分配金については配当所得、換金時及び償還時の差益については譲渡所得として課税されます。なお、NISA口座における配当・譲渡所得については非課税となります。

- 投資信託は、組入れ有価証券等の値動きやその発行者の信用状況の変化などの影響により基準価額が上下するため、お受取金額が投資元本を割り込むリスクがあります。また、外貨建て資産に投資するものは、為替相場の変動などの影響により基準価額が上下するため、お受取金額が投資元本を割り込むリスクがあります。

- 各ページに掲載された各ファンドへのご投資にかかる手数料等及びリスクについては、当サイトの「取扱ファンド一覧」-「分配金・情報BOX」に「投資信託説明書(交付目論見書)」が掲載されておりますので、当該ページをお開きいただき、よくお読みください。

〈投資信託ご購入にあたってのご注意点〉

- 投資信託は預金、保険契約ではなく、元本及び利回り、分配金の保証はありません。

- 投資信託の運用による利益及び損失はご購入されたお客様に帰属します。

- 一部の投資信託では、お取扱いできない日や大口の換金について制限がある場合があります。

- 投資信託は預金保険機構、保険契約者保護機構の保護の対象ではありません。

- 当金庫が取扱う投資信託は、投資者保護基金の対象ではありません。

- 当金庫は販売会社であり、投資信託の設定・運用は各運用会社(投資信託委託会社等)が行います。

- 投資信託の取得のお申込みに関しては、クーリングオフ(書面による契約解除)の適用はありません。

- 投資信託をお申込みの際は、あらかじめ最新の「投資信託説明書(交付目論見書)」及び「投資信託説明書(目論見書)補完書面」等を必ずお読みいただき、内容をご確認・ご理解の上、ご自身でご判断ください。

- インターネット専用ファンドを除き、「投資信託説明書(交付目論見書)」及び「投資信託説明書(目論見書)補完書面」等は当金庫本支店にご用意いたしております。なお、当サイトに「取扱ファンド一覧」及び「投資信託説明書(交付目論見書)」等を掲載しております。

- 当資料は京都信用金庫が独自に作成したものであり、金融商品取引法に基づく開示資料ではありません。