退職・セカンドライフ

定年後の収入について確認してみましょう

人生には住宅購入、子育て、退職などさまざまなライフイベントがあり、家計の収支もそれらに伴って変化します。特に、退職前後は収入と支出のバランスが大きく変化し、それまでに蓄えた資産を取り崩して生活していくことになるかもしれません。長生きすることを想定して、早めの準備が必要です。

ご夫婦の場合は、お一人になった後の生活を早めにイメージして対策をしておくことも必要です。

平均的な夫婦二人の年金収入

-

自営業者(国民年金※1)約13.6万円/月老齢基礎年金夫婦二人分

-

会社員(厚生年金※2+国民年金)約23.0万円/月夫婦二人分の老齢基礎年金を含む標準的な年金額

出所:厚生労働省「令和6年度の年金額改定について」

- 昭和31年4月1日以前生まれの方の老齢基礎年金(満額1人分)は、月額67,808円(対前年度比+1,758 円)です

- 平均的な収入(平均標準報酬(賞与含む月額換算)43.9万円)で40年間就業した場合に受け取り始める年金(老齢厚生年金と2人分の老齢基礎年金(満額))の給付水準です

お手元に届く「ねんきん定期便」を確認したい方はこちら

セカンドライフをサポートするサービス

セカンドライフの生活費はどのくらいかかるのでしょうか?

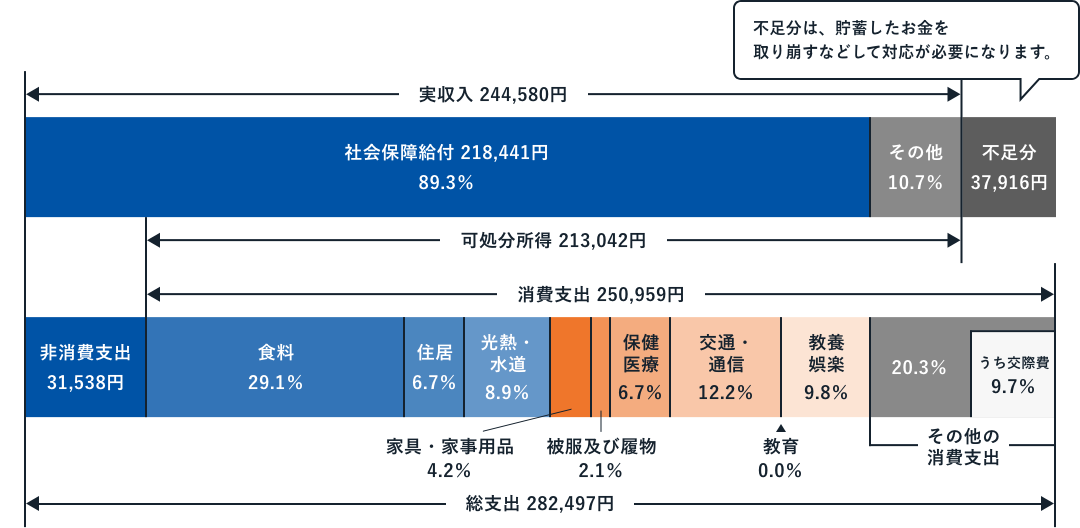

セカンドライフの生活費について「そんなに贅沢をするつもりはないから、年金があれば十分」とお考えの方もいらっしゃるかもしれません。しかし厚生労働省の統計によると、一般的な水準の生活費であっても、年金ではまかないきれないという結果が示されています。

セカンドライフを不自由なく暮らすためには、セカンドライフの生活を見越した資産形成が欠かせません。

年金だけでは不足するセカンドライフの生活費

- 図中の「社会保障給付」及び「その他」の割合(%)は、実収入に占める割合である。

- 図中の「食料」から「その他の消費支出」までの割合(%)は、消費支出に占める割合である。

- 図中の「消費支出」のうち、他の世帯への贈答品やサービスの支出は、「その他の消費支出」の「うち交際費」に含まれている。

- 図中の「不足分」とは、「実収入」と、「消費支出」及び「非消費支出」の計との差額である。

- 図中の「非消費支出」とは、税金や社会保険料など世帯の自由にならない支出および借金利子などからなる。

- 出所:総務省統計局「家計調査年報(家計収支編)2023年(令和5年)平均結果の概要」

- 出所資料の数値処理により、各数値の合計と内訳は一致しない場合があります。

セカンドライフの生活はどれくらいの備えが必要?

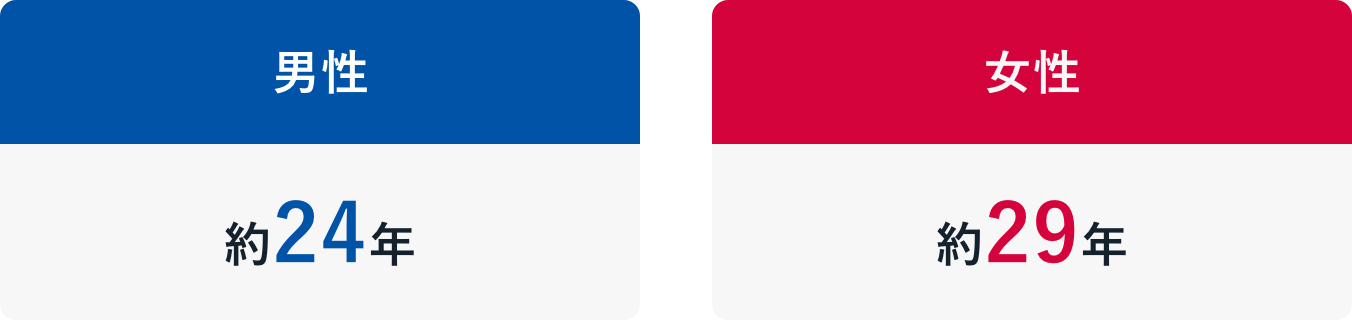

世界でも有数の長寿国である日本。「第二の人生」という言葉があるように、平均すると、60歳を過ぎてからも人ひとりが成人するよりも長い期間の人生を楽しむことができます。

60歳の方の平均余命

(注)平均余命=ある年齢まで生きた人が残り何年生きられるかを表したものです。

出所:厚生労働省「令和5年簡易生命表の概況(主な年齢の平均余命)」

一方で、長生きすればするほど必要となるのが生活費。60歳から年金生活を始め、セカンドライフを30年と仮定すると、約1,332万円もの生活費が不足する計算となります。

生活費だけでこの金額ですから、介護が必要になったり、施設に入居したりすることになれば、さらに多くの資金が必要となるでしょう。

-

セカンドライフの期間が20年とすると月の不足分

3.7万円 × 12ヵ月 × 20年

=

約888万円が必要 -

セカンドライフの期間が30年とすると月の不足分

3.7万円 × 12ヵ月 × 30年

=

約1,332万円が必要

- 月の不足額は「実収入24.5万円」から「非消費支出+消費支出28.2万円」の差を計算したものです。

この不足分を貯めたお金で補わなくてはなりません。そのまま使っているだけではお金は底をついてしまいます。

少しでも「お金の寿命」を伸ばすための考え方を、「退職後のお金との上手な付き合い方」でご紹介しています。

セカンドライフの生活費をサポートするサービス

退職後のお金との上手な付き合い方

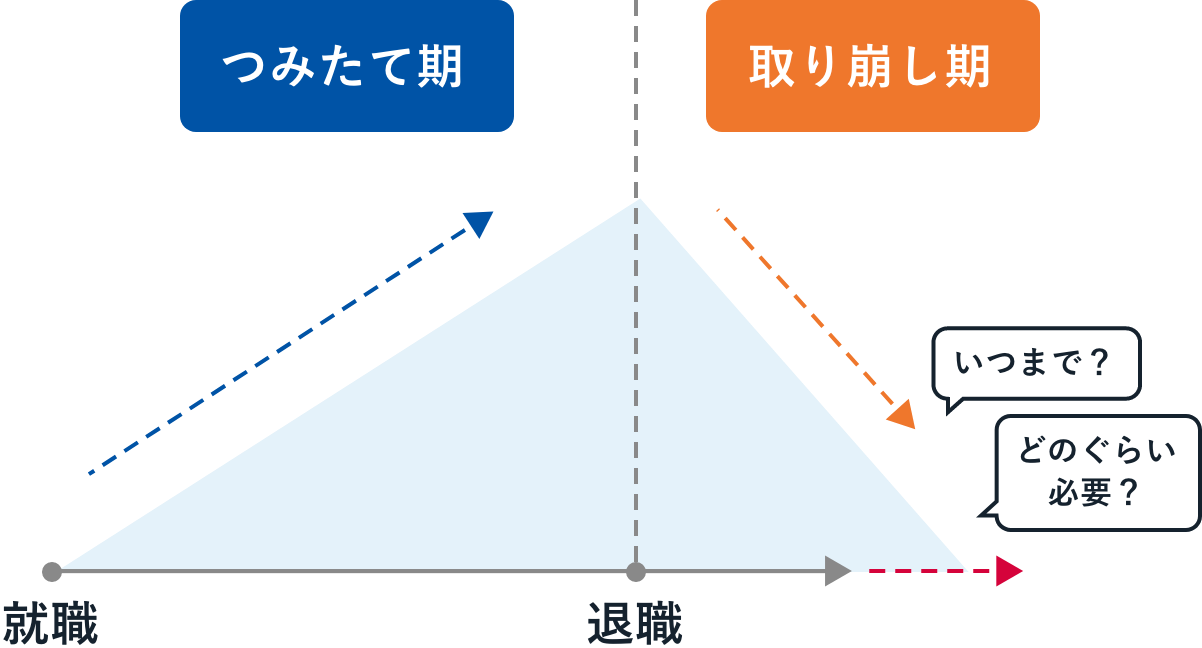

退職後は取り崩し期に突入します

退職後は勤め先からの収入がなくなり、場合によっては年金収入よりも支出が多くなってしまいます。

現役時代の徐々に資産が増えていく「つみたて期」とは反対に、徐々に資産が減っていく「取り崩し期」に入っていくこととなるのです。

「資産運用」で少しでもお金の寿命を延ばす努力が大切です

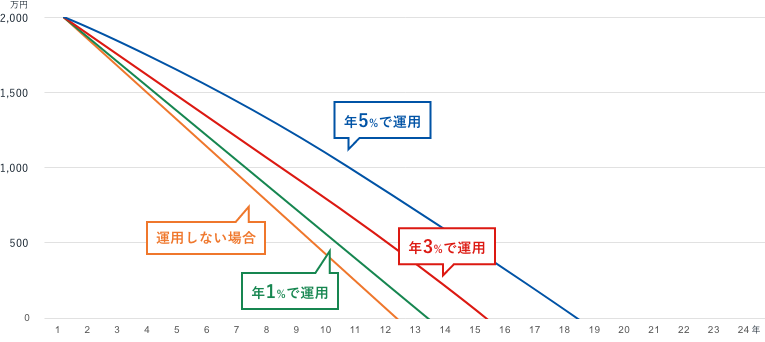

例えば毎年均等に貯蓄を取り崩していく場合、お金がなくなるまでの期間「お金の寿命」は、「貯蓄額÷年数」になります。

お金をただ取り崩すのではなく、資産運用をしながら取り崩すことで、「お金の寿命を延ばす」ことが可能になります。

2,000万円を毎年160万円(毎月13.4万円※1×12ヵ月)ずつ使ったとすると、運用しなかった場合は

約12年で使い切ってしまいますが、例えば年3%で運用した場合は約15年後まで使えます。

退職後は少しでも長く、ゆっくりと楽しい生活を送れるようにしたいですよね。いままで貯めてきたお金を有効的に活用して、ゆとりある生活を送れるように、資産運用を取り入れてみてはいかがでしょうか。

- 毎月の切り崩し金額「13.4万円」は「ゆとりある生活費37.9万円※2」から「日常生活費と収入と不足分について」の「実収入24.5万円」を差し引いた金額を使用

- 出所:生命保険文化センター「生活保障に関する調査/2022(令和4)年度」

退職後の資産運用をサポートするサービス

店舗で相談する

店舗・ATMのご案内

お好きな場所から、土曜日でも

オンライン相談サービス

「リモートLPA」